No final do ano passado, o Ministério das Finanças deu o aval para o fim antecipado do Acordo de Capitalização Contingente relativo ao Novo Banco. A Lone Star, fundo americano e principal acionista com 75%, ficou livre para vender o antigo BES.

Depois de várias opções terem sido discutidas nos últimos meses, desde o Santander, o CaixaBank, e a própria Caixa Geral de Depósitos, o acordo foi finalizado.

A 13 de junho, foi anunciado em conferência de imprensa o acordo de venda a 100% do Novo Banco ao Banque Populaire-Caisse d'Épargne (BPCE) por 6,4 mil milhões de euros. Mesmo assim, ainda terá de ser pelo Banco Central Europeu e a Direção-Geral da Concorrência da União Europeia (DGComp) e apenas se concretizará em 2026.

BPCE alarga a sua presença em Portugal

O BCPE é o segundo maior grupo bancário em França, por força da fusão entre o Banque Populaire- Caisse d' Épargne, e o quarto maior europeu. Em 2024 registou um lucro de 3,5 mil milhões de euros e um produto bancário superior a 23 mil milhões de euros.

A compra do Novo Banco permite ao grupo francês BPCE entrar na banca a retalho portuguesa e internacionalizar este seu segmento, passando a deter o quarto maior banco nacional. Consolida a sua presença no mundo financeiro em Portugal, uma vez que este grupo já detinha o Banco Primus (crédito ao consumo), a Oney, (área de financiamento) e a Natixis (banca de investimento). Fica em aberto como se reorganizará o grupo em Portugal, sendo que, para já, parece que se manterá igual.

Lone Star: a grande vencedora do caso Novo Banco

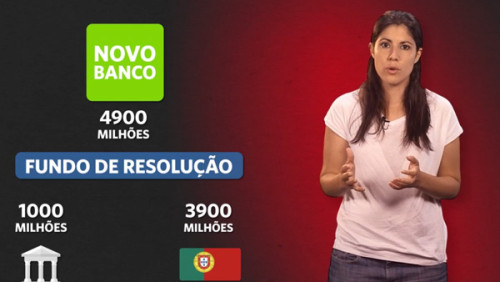

Devemos relembrar os vários passos da transformação do Banco Espírito Santo no Novo Banco e a evolução deste então. Em 2014, seguindo as então recentes regras europeias sobre resolução bancária, o Banco de Portugal decidiu que o Fundo de Resolução (FDR) assumiria a detenção do BES, passando a chamar-se Novo Banco. O FDR capitalizou o banco num total de 4,9 mil milhões de euros, sendo 365 milhões de euros de recursos próprios do FDR, 635 milhões de empréstimos de 8 bancos e 3,9 milhões de empréstimo do Estado, a ser reembolsado até 2046.

Em 2017, o fundo Lone Star comprou 75% do Novo Banco por mil milhões de euros e o FDR manteve 25%. Como salvaguarda para potenciais perdas futuras na venda de ativos problemáticos (como créditos malparados), a Lone Star estabeleceu o tal Acordo de Capital Contingente (CCA, na sigla inglesa) com o FDR num limite de 3890 milhões de euros.

Banca

Novo Banco quer distribuir dividendos e Lone Star deve receber quase mil milhões

Entre 2017 e 2024, o FDR pagou ao Novo Banco 3405 milhões de euros ao abrigo desse acordo. Neste período, a posição do FDR é diluída para 13,54% e o Estado toma 11,46% através conversão de créditos fiscais.

Já em 2025, o Novo Banco aprovou um pagamento de 1325 milhões de euros aos acionistas por distribuição de dividendos de 2024 e por via de uma redução do capital. O montante divide-se em 994 milhões para a Lone Star, 179 milhões para a FDR e 152 milhões para o Estado.

A atual venda ao BPCE por 6,4 mil milhões de euros dará 4,8 mil milhões de euros à Lone Star. Isto significa que, em oito anos, o fundo americano multiplicou por cinco o seu investimento num dos maiores bancos portugueses. Segundo o Expresso, é uma mais-valia diária de 1,7 milhões de euros. Se adicionarmos o recebimento recente dos acionistas, falamos de 6 vezes mais.

Perda para o Estado

Após o seu anúncio, o Ministério das Finanças considerou que “esta venda, associada à distribuição de dividendos do Novo Banco que ocorreu este ano, permite ao Estado recuperar quase €2 mil milhões (Estado e Fundo de Resolução) dos fundos públicos injetados na instituição”.

Também o FdR sublinhou que “os valores obtidos e a obter em resultado da sua participação no Novo Banco permitem recuperar uma parte das verbas despendidas na resolução do Banco Espírito Santo”, e que estes “serão utilizados no reembolso da dívida do Fundo de Resolução, nomeadamente perante o Estado”.

De facto, a venda para o grupo francês traduzir-se-ia em 866 milhões para o Fundo de Resolução e 734 milhões de euros para o Estado.

No entanto, vale a pena sublinhar que, no total, o Novo Banco precisou de €8,3 mil milhões para estar no mercado até ser comprado pelo BPCE: 4,9 mil milhões de capitalização, em 2014, e 3,4 mil milhões pelo CCA, entre 2017 e 2024. Deste montante, o FdR teve de pedir €7,3 mil milhões à Direção-Geral do Tesouro. O que significa que, apesar da venda constituir um abate no avançado pelas finanças públicas, o Novo Banco constituiu uma perda significativa para o Estado português.

As regras bancárias europeias traduziram-se muitas vezes numa socialização das perdas e privatização dos lucros. O caso do BES/Novo Banco é um exemplo paradigmático disso mesmo. A compra pelo BCPE alimenta o grau de concentração da banca europeia em geral, e potencialmente também em Portugal. Os riscos para a estabilidade financeira ficam por apurar.